تئوری داو (Dow Theory)

- 1401-01-10

- آرمان یدالهی

آخرین مقالات

دوره آموزش بورس

آموزش رایگان فارکس

آموزش ره آورد 365

آموزش Tradingview

آموزش بایننس Binance

فهرست مطالب

تئوری داو یک تئوری اقتصادیست که عنوان میکند بازار در یک روند صعودی قرار دارد، اگر یکی از میانگینهای آن (برای مثال صنایع یا حمل و نقل) از یکی از قلههای مهم خود عبور کند. و در ادامه با همراهی عبور مشابه در سایر میانگینها همراه باشد. برای مثال، اگر میانگین صنعتی داو جونز (Dow Jones Industrial Average (DJIA)) از یک قله متوسط عبور کند، انتظار میرود که میانگین حمل و نقل داو جونز (Dow Jones Transportation Average (DJTA)) نیز در برهه زمانی منطقی همین مسیر را دنبال کند.

نکات کلیدی

- تئوری داو یک چهارچوب فنی است که پیشبینی میکند که بازار روندی صعودی دارد، اگر که یکی از میانگینهای آن از قلهای مهم عبور کند. و این عبور از قله توسط سایر میانگینها نیز اتفاق بیوفتد.

- این تئوری با این فرض ایجاد شد ک همه چیز در قیمت و بازار لحاظ میباشد که این مورد با فرضیه بازار کارآمد (Efficient Market Hypothesis (EMH)) همخوانی دارد.

- در این موضع فکری، شاخصهای مختلف بازار میبایست یکدیگر را با استفاده از الگوهای رفتار قیمت (Price Action) و حجم معاملات تا تغییر روند تأیید کنند.

مفهوم تئوری داو

تئوری داو یک روش معاملاتی است که توسط چارلز داو (Charles H. Dow)، یکی از موسسان شرکت Dow Jones & Company, Inc. در کنار ادوارد جونز (Edward Jones) و چارلز برگسترسر (Charles Bergstresser)، توسعه یافت. میانگین صنعتی داو جونز نیز در سال ۱۸۹۶ توسط همین افراد ایجاد شد. داو تئوری خود را در طول یک سری از مقالات منتشرشده در ژورنال وال استریت، که توسط وی و دیگران تأسیس شد، شکل داد.

چارلز داو در سال ۱۹۰۲ از دنیا رفت و به دلیل فوت وی، هیچ وقت نتوانست تئوری کامل خود در ارتباط با بازارها را منتشر کند. ولی تعدادی از دنبالکنندگان و همکاران کارهای توسعه یافته بر مقالات قبلی را منتشر کردند. بعضی از مهمترین افراد و منابع مرتبط با تئوری داو شامل لیست زیر میباشند:

- ویلیام پ. همیلتون (فشارسنج بازار سهام) (William P. Hamilton’s “The Stock Market Barometer” (1922))

- رابرت رئا (تئوری داو) (Robert Rhea’s “The Dow Theory” (1932))

- ا. جورج شیفر (چگونه به بیش از ۱۰ هزار سرمایهگذار کمک کردم تا در بازار سهام به سوددهی برسند) (E. George Schaefer’s “How I Helped More Than 10,000 Investors To Profit In Stocks” (1960))

- ریچارد راسل (تئوری داو امروز) (Richard Russel’s “The Dow Theory Today” (1961))

هسته مرکزی تئوری

داو باور داشت که بازار سهام به صورت یکپارچه، یک مقیاس قابل اندازهگیری از وضعیت کلی کسب و کار درون اقتصاد میباشد و با تحلیل کلیت بازار، فرد میتواند به طور دقیق آن وضعیت را بسنجد و جهت روند ماژور بازار و جهت احتمالی سهام شرکتها به طور جداگانه را شناسائی کند.

این تئوری در عمر بیش از ۱۰۰ سال خود توسعه بیشتری داشته است که این توسعه شامل مشارکتهای ویلیام همیلتون در دهه ۱۹۲۰، رابرت رئا در دهه ۱۹۳۰ و ا. جورج شیفر و ریچارد راسل در دهه ۱۹۶۰ میباشد. برخی از دیدگاههای این تئوری، برای مثال تأکید آن بر بخش حمل و نقل (یا در فرم اصلی آن، راه آهن)، منسوخ شدهاند. ولی رویکرد داو همچنان هسته مرکزی تحلیل تکنیکال مدرن را شکل میدهد.

نحوه کارکرد تئوری داو

تئوری داو از ۶ بخش اصلی تشکیل شده است:

بخش ۱: همه چیز در قیمت لحاظ شده است.

تئوری داو براساس فرضیه بازار کارآمد (Efficient Market Hypothesis (EMH)) عمل میکند که در این فرضیه عنوان میشود قیمت دارائیها تمام اطلاعات موجود را درون خود جای دادهاند. به زبان دیگر، این رویکرد خلاف فرضیهای از اقتصاد رفتاری است.

پتانسیلهای سوددهی، برتری رقابتی، شایستگی مدیریتی، همه این پارامترها و سایر موارد در قیمت بازار لحاظ شدهاند، حتی اگر هر فرد یک بخش یا کلیت این جزئیات را نداند. در مطالعه دقیقتر این تئوری، حتی وقایع آینده نیز به فرم ریسک لحاظ شدهاند.

بخش ۲: سه روند ماژور (Primary) برای بازار وجود دارد.

بازارها روندهای ماژوری، مانند بازار گاوی یا خرسی، را تجربه میکنند که به مدت یک سال یا بیشتر دوام میآورند. در این روندها بزرگتر، روندهای میانمدتی تجربه میشود که معمولاً در خلاف روند اصلی، همانند یک پولبک در بازار گاوی یا یک رالی صعودی در بازار خرسی، خود را نمایش میدهند. این روندهای میان مدت از سه هفته تا سه ماه عمر میکنند. در نهایت، روندهای مینوری وجود دارند که زیر یک هفته دوام میآورند و به طور غالب نویز بازار حساب میشوند.

بخش ۳: روندهای ماژور دارای سه فاز هستند.

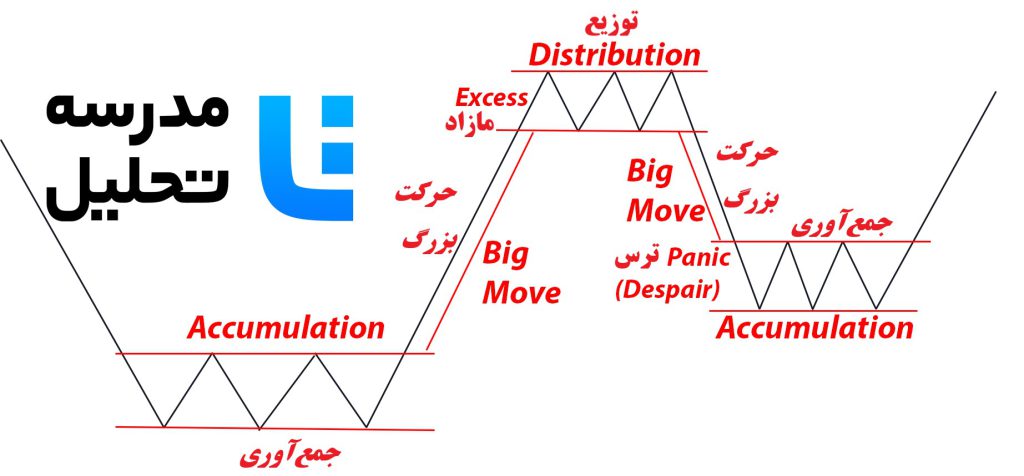

یک روند ماژور، با توجه به تئوری داو، دارای سه فاز میباشد. در یک بازار گاوی، فاز جمعآوری، فاز مشارکت عمومی (یا حرکت بزرگ) و فاز مازاد وجود دارد. در یک بازار خرسی، این سه فاز فاز توزیع، فاز حرکت مشارکت عمومی و فاز ترس (یا ناامیدی) خواهند بود.

بخش ۴: شاخصها باید یکدیگر را تأیید کنند.

به منظور اینکه یک روند تشکیل شود، داو این فرض را در نظر داشت که شاخصها یا میانگینهای بازار باید یکدیگر را تأیید کنند. این بدین معناست که سیگنالهائی که در یک شاخص اتفاق میافتد، باید با سیگنالهای سایر شاخصها همراستا باشند. اگر یک شاخص، نظیر میانگین صنعتی داو جونز، یک روند ماژور صعودی را تأیید میکند، در حالی که شاخص دیگر در روند ماژور نزولی باقیست، معاملهگران نباید فرض را بر شروع روند جدید بگیرند.

داو از دو شاخص طراحیشده توسط خود و شریکانش، میانگین صنعتی داو جونز (DJIA) و میانگین حمل و نقل داو جونز (DJTA) استفاده میکرد. استفاده از این دو شاخص با این فرض انجام میشد که در صورتی که شرایط کسب و کار، همانطور که DJIA عنوان میکند، واقعاً سالم باشد، راهآهن باید از باربری مورد نیاز این کسب و کار در حال بازدهی باشد. اگر قیمت این دارائیها در حال رشد باشد ولی راهآهن متضرر باشد، روند به احتمال قوی پایدار نمیباشد. برعکس این قضیه نیز صادق است: اگر راهآهن در حال رشد باشد ولی بازار در حال ریزش باشد، روند مشخصی وجود ندارد.

بخش ۵: حجم میبایست روند را تأیید کند.

در صورتی که قیمت در امتداد روند ماژور در حال حرکت باشد، حجم باید افزایشی باشد و در صورت حرکت خلاف روند، باید کاهش حجم مشاهده شود. حجم کم نشان دهنده ضعف روند میباشد. برای مثال، در یک بازار گاوی، حجم باید با رشد قیمت افزایش یابد و در طول پولبکهای مینور باید کاهش پیدا کند. در صورتی که در این مثال حجم در طول پولبک افزایش یابد، میتواند نشانه این باشد که روند در حال برگشت بوده و فعالان بازار رفتار خرسی از خود نشان میدهند.

بخش ۶: روندها ادامه خواهند داشت تا زمانی که یک برگشت واضح صورت گیرد.

برگشت روندهای ماژور میتواند با روندهای مینور اشتباه گرفته شود. شناسائی این قضیه بسیار دشوار است که یک حرکت رو به بالا در بازار خرسی تغییر روند است یا یک رالی کوتاهمدت است که در ادامه با کفهای پائینتر همراه میشود و تئوری داو در این رابطه هشدار میدهد و توصیه اکید بر تأیید برگشت روند احتمالی دارد.

موارد خاص

در ادامه بر بررسی نکات اضافی در رابطه با تئوری داو میپردازیم:

قیمت Closing و بازههای خطی

چارلز داو تنها به قیمتهای Closing بسنده میکرد و توجهی به حرکات در طول روز شاخص نداشت. برای تشکیل یک سیگنال روند، قیمت Closing باید سیگنال روند را صادر کند، نه حرکات قیمت در طول روز (قیمت High یا Low).

ویژگی دیگر در تئوری داو ایده بازههای خطی (Line Ranges) میباشد که تحت عنوان بازههای معاملاتی (Trading Ranges) نیز از آنها در تحلیل تکنیکال یاد میشود. این بازههای خنثی (یا افقی) از حرکات قیمت به عنوان بازههای تثبیت در نظر گرفته میشوند و معاملهگران باید برای شکست خط روند توسط حرکات قیمتی صبر کنند تا بتوانند در رابطه با جهت حرکت بازار نتیجهگیری کنند. برای مثال، اگر که قیمت به بالای خط برود، احتمال وقوع روند صعودی میرود.

سیگنالها و شناسائی روندها

یک مورد دشوار از اعمال تئوری داو، شناسائی دقیق برگشت روند میباشد. به یاد داشته باشید که یک پیروی تئوری داو با جهت کلی بازار معامله میکند، به همین دلیل این مورد بسیار با اهمیت است که نقاط تغییر جهت بازار را شناسائی کند.

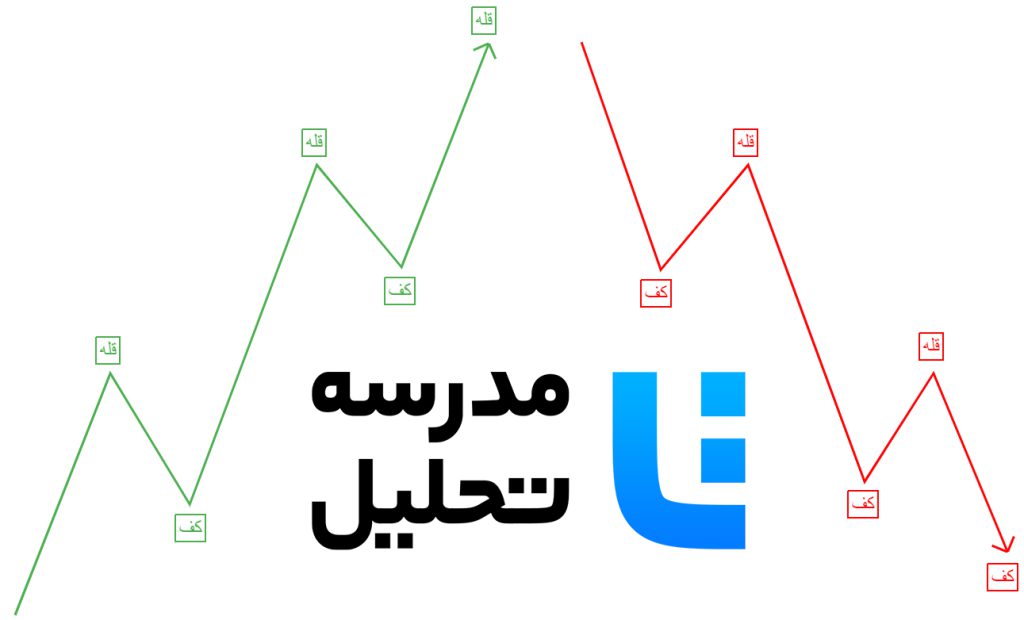

یکی از تکنیکهای اصلی مورد استفاده برای شناسائی نقاط برگشت روند در تئوری داو تحلیل قله و دره (Peak-and-Trough Analysis) میباشد. یک قله بالاترین قیمت در حرکت بازار میباشد، در حالی که یک دره تحت عنوان پائینترین قیمت برای حرکت بازار تعریف میشود. توجه داشته باشید که در تئوری داو فرض بر این است که بازار به صورت یک خط صاف حرکت نمیکند. بلکه شامل قلهها و درههائی است که به طور کلی به صورت رونددار در یک جهت در حال حرکت میباشند.

یک روند صعودی در تئوری داو، یک سری از قلهها و درههای بالاتر پشت سر هم میباشد. یک روند نزولی نیز یک سری از قلههای و درههای پائینتر پست سر هم تعریف میشود. ششمین باور تئوری داو اعلام میکند که یک روند به طور موثر وجود دارد، مگر اینکه یک نشانه واضح دال بر تغییر روند شناسائی شود. تقریباً همانند قانون اول نیوتن از قوانین سهگانه حرکت، یک شیٔ در یک جهت به حرکت خود ادامه میدهد تا زمانی که یک نیرو در آن حرکت تداخل ایجاد کند.

به طور مشابه، بازار به حرکت در جهت ماژور ادامه میدهد تا زمانی که یک نیرو، همانند تغییر در شرایط کسب و کار، به اندازهای قوی باشد تا منجر به تغییر جهت این حرکت ماژور گردد.

نقاط برگشت

یک برگشت در روند ماژور زمانی سیگنال خود را صادر میکند که بازار قادر به ایجاد یک قله و دره دیگر در راستای روند ماژور نباشد. برای یک روند رو به بالا، یک برگشت روند با عدم فتح قله قبل و در ادامه عدم ایجاد کف بالاتر ایجاد میشود. در این حالت، بازار از یک بازه قلهها و درههای بالاتر به بازه درهها و قلههای پائینتر که عوامل یک روند ماژور رو به پائین است تغییر فاز داده است.

برگشت یک روند ماژور نزولی زمانی اتفاق میافتد که بازار دیگر قادر به سقوط و تشکیل قلهها و درههای پائینتر نباشد. این اتفاق زمانی پیش میآید که بازار یک قله بالاتر از قله قبل و در ادامه یک دره بالاتر از دره قبل تشکیل دهد که پارامترهای یک روند روبه بالا و صعودی میباشند.

جمعبندی

چارلز داو و شریکانش در پی تشکیل تئوری مرتبط به شاخصهای خود، زیربنای سیستمی را تشکیل دادند که منجر به شکلگیری تحلیل تکنیکال مدرن شد. موارد شش گانه عنوان شده در تئوری داو، مخصوصاً مورد ششم که تحت عنوان نمودارخوانی شناخته میشود، همچنان با قدرت در تحلیل تکنیکال مورد بررسی قرار میگیرد.

منابع

“How to Use the Dow Theory to Analyze the Market”, Investopedia, 2022.

به این مقاله چه امتیازی می دهید؟

برای امتیاز دادن روی یک ستاره کلیک کنید

میانگین امتیازات 4.1 / 5. تعداد امتیازات: 7

اولین نفری باشید که امتیاز می دهد

2 دیدگاه ها

عالی دستمریزاد🫡🩷🩷

خوشحالیم که مورد توجه شما قرار گرفت